社会人になると、確定申告とか年末調整とかとか、よく分からない制度に初めて遭遇しますよね。社会人歴があっても、知らないけど適当にやっている人もいるかもしれません。

私は4年社会人やりましたが、今まで適当にやっており、提出書類を忘れて高い税金を毎月払っていたり。。ただ毎月引かれる税額の多さにげんなりしていました。(笑)

そんな中、転職することになりいろんな書類提出が必要で、調べることも多かったので分かったことをまとめます。

確定申告と年末調整とは

まず確定申告とは、源泉徴収の清算を年末にし、多くの税を納めてきた人にはお金が返ってくる仕組みです。逆に納税額が少ない人は徴収されます( ゚Д゚)(笑)

そして、年末調整とは勤め先の企業がこの確定申告を代わりにやってくれるという意味です。

確定申告で清算されるのは所得税になりますが、そこから計算される住民税にも関係してきます。

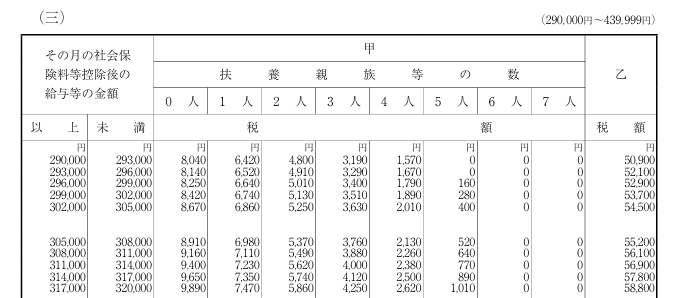

税区分は以下の種類があり、源泉徴収すべき所得税額を表しています。

- 甲欄:従業員は会社に「給与所得者の扶養控除等申請書」を提出しており、年末調整の対象

- 乙欄:従業員は会社に「給与所得者の扶養控除等申告書」を提出していない

- 丙欄:労働した日ごとに支払いを受ける

「給与所得者の扶養控除等申告書」を提出していないと乙欄にチェックが入って、乙の源泉徴収票が送られます。そして、所得税などの税率が正しく計算されない状態で高額の税金が毎月の給料から引かれます。

つまり、乙と甲で源泉徴収すべき額が変わってくるのです。

確定申告でちゃんと余分に取られた税金は戻ってくるけど、毎月の給料が大きく減るのはいやですよね。。以下の給与所得の源泉徴収税額表(令和6年分)を見ると桁が違いますね。。

でも朗報です!

年の途中からでも申告書を企業に提出すれば、ちゃんと正しい所得税額に対応した給料がもらえるようになります。

忘れた方は企業のガイドに沿って提出してみてください!

乙の源泉徴収票は自分で確定申告が必要!

でも今は電子化が進んでマイナポータル使って簡単に確定申告できるよ。還付金は居住地に該当する税務署から自分の銀行口座に振り込まれるよ。

企業に勤める普通の社員は以下のようなパターンが考えられます。

① 年末に次年度(または入社前に入社年度)の「給与所得者の扶養控除等申請書」を提出する。

年末調整の対象となり、甲の源泉徴収票が発行

↓

会社が確定申告してくれるので、税金の清算がされるのを待つだけ。

↓

次年度の給与の税額も控除されたものが適用される。

② 次年度の「給与所得者の扶養控除等申請書」を今年度内に提出し忘れた。

年末調整の対象外となり、乙の源泉徴収票が発行

↓

会社は何もしてくれず、住所の管轄税務署に自分で確定申告して、税金の清算する。

↓

次年度の給与の税額が控除されずに高額になるので、社内ガイドに沿って「給与所得者の扶養控除等申請書」を提出して、控除が適用されるのを待つ(給与清算日が提出後の場合の月から適用)

年末調整は、その年最後に給与を支払うときまでに「給与所得者の扶養控除等申告書」を提出している一定の人について行います。

国税庁のホームページからも、扶養控除は基本は年度開始月まで(その年の最初に給与をもらう月まで)に提出するが、当年度最後の給与までに適用されていれば年末調整の対象になることがわかります。

では、当年度最後の給与までに間に合わず、ただの提出忘れで乙が発行されてしまった場合はどうなるのでしょうか?

まさか、納税額が多額で損して終わり、、?ってことはないので安心してください。

特に定められていませんが、納付した日から5年間の間に提出しないと、時効により請求権が消滅します。

納税地の所轄税務署に源泉所得税及び復興特別所得税の誤納額還付請求書を5年以内に提出すれば戻ってくることがわかります。

ふう~よかったあ(^^)/

税金制度について

所得のある社会人が徴収される必須の税金は以下3つになります。

- 所得税:毎月の給与・扶養者数・社会保険で変動(年末でその他の控除額が適応)

- 住民税:前年度の所得で変動

- 社会保険:今年度の4月~6月の所得で変動

皆さんのお給料から引かれるこれらの税について、何に使われているのか、どこに払っているのか、ちゃんと把握できていますか?

控除された額が正しいことを確認できていますか?

大事な私たちの労働時間から差し引かれているお金です。しかも大金です。ちゃんと損がないように把握して、賢く人生設計を立てるべきです。

ここからは、それぞれの税制度について解説していきます。

まずは各制度を理解しましょう。

所得税

そもそもなぜ、所得税は毎月額が変わるのでしょうか。

毎月給料から天引きする源泉徴収、いわゆる前払いをしているのですが、この額は見込みです。

上記で説明したように、年末調整・確定申告で税額が確定し、見込みで源泉徴収された額との差額を計上し、帳尻合わせをしているのです。

では、源泉徴収と確定申告での算出方法をそれぞれ説明します。

源泉徴収(毎月)での算出方法

源泉徴収の見込み額は毎月の給料から社会保険料を差し引いた額に対して、以下の給与所得者の扶養控除等申請書から相当する税金が差し引かれます。なので、毎月の給与や社会保険料が変われば、変動するというわけです。

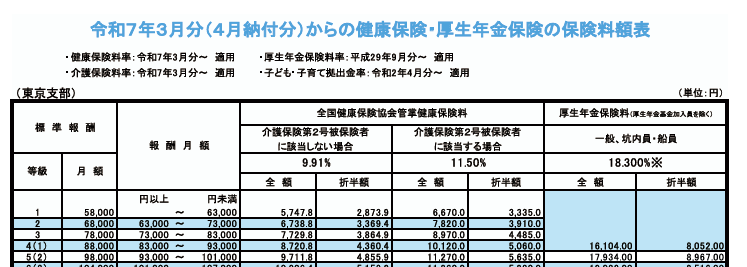

以下の源泉徴収税額表から大体の税額が算出できます。

参照:給与所得の源泉徴収税額表(月額表)https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2023/02.htm

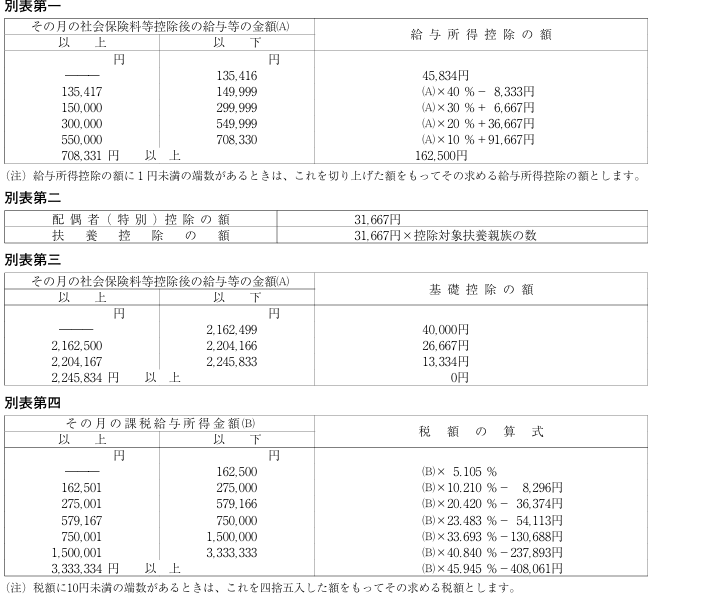

実際には以下の計算式で算出されるので、上記表とは給与明細の額が若干違っているかもしれません。

源泉徴収税額(見込みの所得税) = (B)課税給与所得金額×税率 + α

(B)課税給与所得金額 = 社会保険料控除後の給与(A) -(給与所得控除額 + 扶養控除額 + 基礎控除額)参照:給与所得の源泉徴収税額の求め方

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2023/02.htm

確定申告(年末)での算出方法

そして、年末に本チャンの所得税を計算する方法は以下になります。

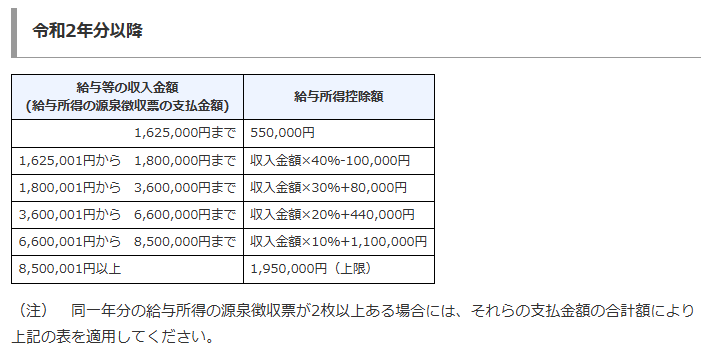

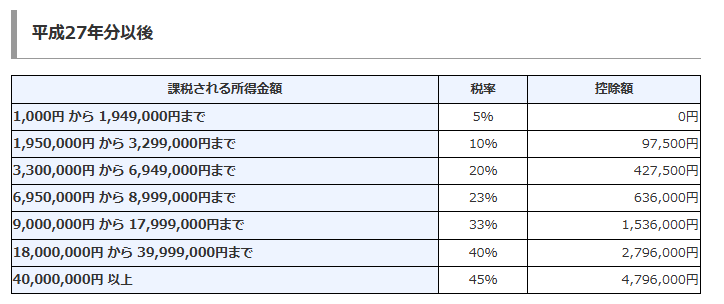

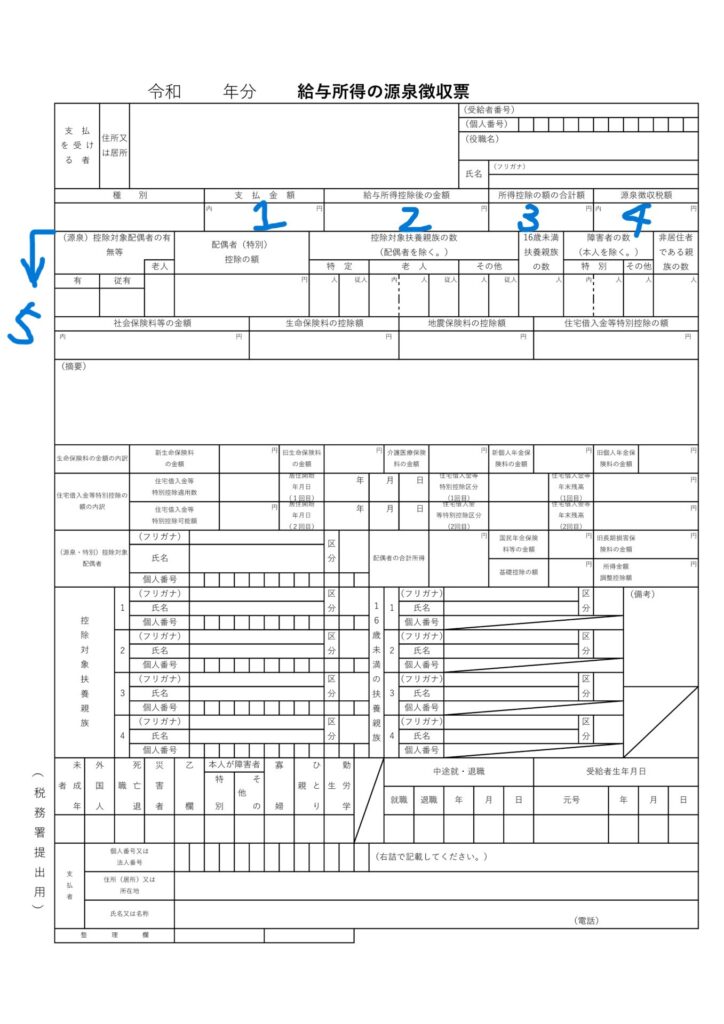

国税庁のホームページで発表されるので、自分の給料に当てはまる税率区分を見つけます。

④源泉徴収税 = (①源泉徴収票の支払金額(年収) - ③所得控除額)×税率 + 控除額③所得控除額 = ②給与所得控除額 + ⑤その他の所得控除(基礎控除や扶養控除など)①~⑤の各清算結果は源泉徴収票から以下の各番号の箇所から結果を確認することができます。

※画像の2(給与所得控除後の金額)の箇所は②給与所得控除額を①支払金額から差し引いた額になります。

それぞれの番号の計算方法について説明していきます。

②給与所得控除額

給与所得控除額については以下の表で計算します。

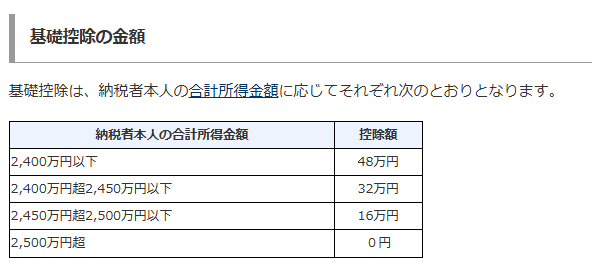

⑤その他の所得控除

その他の所得控除には代表として以下のものがあり、それぞれ税率が定義されています。

- 基礎控除

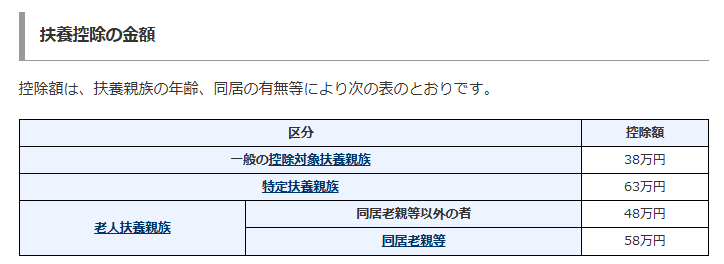

- 扶養控除額

- 社会保険

- 生命保険

- …etc

基礎控除と扶養控除額は以下の通りで、社会保険に関してはこの後に説明します。

④清算後の源泉徴収税(所得税)

最終的な所得税の計算方法は以下になります

住民税

前年度の所得によって算出し、後払いです。逆に所得がない人はゼロ、つまり社会人一年目はゼロですね。

市民税・県(府)民税納付額通知書が税務署から送られてきます。これは4期に分けて額が決まっており、それぞれ納期があります。

納税方法は以下2つがあります。

- 特別徴収

- 普通徴収

特別徴収は給与所得者に原則義務付けられており、企業の給料から自動的に毎月差し引かれます。普通徴収は自分でコンビニとかで払いますので、納期までに払うよう注意が必要です。

転職などの際には、特別徴収にするために特別徴収切替申請書を提出します。前職の退職日の翌月から転職先で働く場合は、前職で給与所得者異動届出書を受け取ることができ、これを一緒に転職先に提出すればすんなり切り替えられます。

逆に入社日が退職日より1か月以上空いてしまう場合は、地方自治体から送られる当年度分の市民税・県(府)民税納付額通知書(これが4期分の住民税徴収票)の納付済みの印と必要部分の写しを共に提出します。

特別徴収は勤務先から5、6月の給与支給時期に、普通徴収は自治体から6月に通知書がそれぞれ届くから、それまで待つ必要があるね。

年金

全ての年金制度はすべての人に付与される10桁の基礎年金番号で管理され、年金手帳(青またはオレンジの場合)に基礎年金番号が書いてあります。

年金制度には3階層になっており、以下の制度があります。

- 1階層:国民年金(全国民が加入する公的年金制度)

- 2階層:厚生年金(会社員、公務員の公的年金制度)

- 3階層:企業・個人年金(会社員・個人の私的年金制度)

企業年金はこの中の2階層にあたる「厚生年金基金」と3階層にあたる「確定給付企業年金(DB)」「(企業型)確定拠出年金(DC)」の3つに分類されます。

1階層:国民年金

国民年金は20~60歳の国民全員払わないといけません。そして、全員が同じ金額を毎月支払います。

国民年金保険料の金額は、1カ月あたり17,510円です(令和7年度)。

納付対象月の翌月末日までに支払う必要があり、Pay-easy(ペイジー)納付や国民年金保険料納付書からPaypayなどの電子決済もできるので簡単です。

2階層:厚生年金

厚生年金は会社員や公務員に義務付けられており、以下で説明する社会保険の一つになります。保険料には国民年金分も含まれているので、2つの保険料を同時に受け取れます。

加入手続きは雇用主が行うので楽なのと、納税額も雇用主が半分負担してくれます。所得×税率を払うので、こちらは個人で変動し、給料から天引きされます。

厚生年金保険の保険料率は、年金制度改正に基づき平成16年から段階的に引き上げられてきましたが、平成29年9月を最後に引上げが終了し、厚生年金保険料率は18.3%で固定されています。

3階層:企業・個人年金(私的年金制度)

私的年金制度には以下があります。

- 企業型

- 確定給付企業年金(DB)

- (企業型)確定拠出年金(DC)

- 個人型

- 国民年金基金連合会(確定給付年金)

- iDeCo(確定拠出年金)

企業型のDCやDBは勤め先に制度がある場合に加入して株の運用をすることができます。

掛け金は、給与の2%といった具合に加入する会社の規定があります。もちろん、マッチング拠出といった、自ら追加の掛け金を設定することも可能です。企業型は雇用主が口座維持費を負担してくれます。

逆に個人型の場合、口座維持費(月額100~500円)が会社で負担されなくなるところがデメリットです。

iDeCoでは自分での株の運用ができますが、国民年金基金連合会では加入時のプランに応じた掛け金を収めるだけで、自らの運用はできません。

年金は60~65歳になると、主に以下の受け取り方法があります。

- 基本終身年金(老齢給付金):生きている限り年金を受け取れる。

- 一括受取(脱退一時金):一括で受け取れる。

- 基本有期年金:一定期間で分割して受け取れる。

それぞれの制度で対応可能な方法が違うので確認しておきましょう。

| 基本終身年金 (老齢給付金) | 基本有期年金 | 一括受取 (脱退一時金) | |

| 厚生年金 | 〇 | ×(老齢給付金が適用できるため?) | 〇(老齢給付金と併用で一部OK) |

| 確定給付企業年金(DB) | × | 〇 | 〇 |

| 企業型確定拠出年金(DC) | × | 〇 | 〇 |

| iDeCo | × | 〇 | 〇 |

| 厚生年金基金連合会 | 〇 | × | × |

ちなみにですが、転職後に前職で加入していたDCを6か月放置すると、資産が売却され現金化された状態で国民年金基金連合会に自動移管され、引き出すことができなくなります。

65歳まで引き出せない現金にされてしまうので注意が必要です。

一括受取ができないので、例えば1000万の資金を国民年金基金連合会で貯めても、66歳に死んだとしたら、少ししか取り出せないのです。

分かった上でやるならいいけど、後から知って後悔しないようにね。。

社会保険

社会保険とは、「厚生年金保険」「雇用保険」「健康保険」「介護保険」「労災保険」の5つの公的保険にあたります。

社会保険料はその年の4月~6月の3カ月の給与額を基に算出され、その年の9月~翌年8月まで適用されます。

厚生年金保険

上記参照.

雇用保険

雇用保険とは国が運営する失業給付などの財源になります。

こちらも、必要書類(社会保険加入するための)を企業先に提出することで、自動で加入されます。

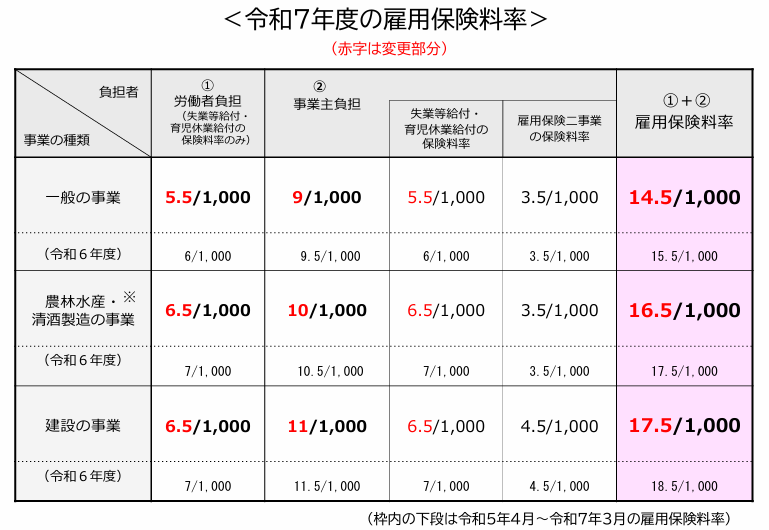

雇用保険料は賃金の総支給額(控除前)に厚生労働省が公開した税率をかけて算出します。こちらも事業主と負担します。

https://www.mhlw.go.jp/content/001401966.pdf

ハローワークで雇用保険の加入手続きをすると、雇用保険被保険者証が発行され、(従業員は企業経由で)自宅まで送付されます。雇用保険被保険者番号は個人に紐づけられるため、転職する度に提出が必要です。大切に保管しましょう。

健康保険

健康保険は医療費の負担が大きくなってしまうため、大体の人が加入していますよね。

実はいろんな種類があるのです。

- 国民健康保険

- 被用者保険

- 健康保険組合:大企業

- 協会けんぽ:健康保険組合の設立が難しい中小企業

- 共済組合:公務員

企業に勤める場合は、勤務先の被用者保険に加入しますが、それ以外の75歳未満の人(または生活保護を受給していない)は、国民健康保険に入ることになります。※75歳以上になると、後期高齢者医療制度に加入します。

また被用者保険の場合は、被保険者の扶養者全員を保険料を追加で負担することなく、保険の対象とすることができます。(国民健康保険の場合は別途算出が必要)

それぞれの保険料を見てみましょう。

国民健康保険

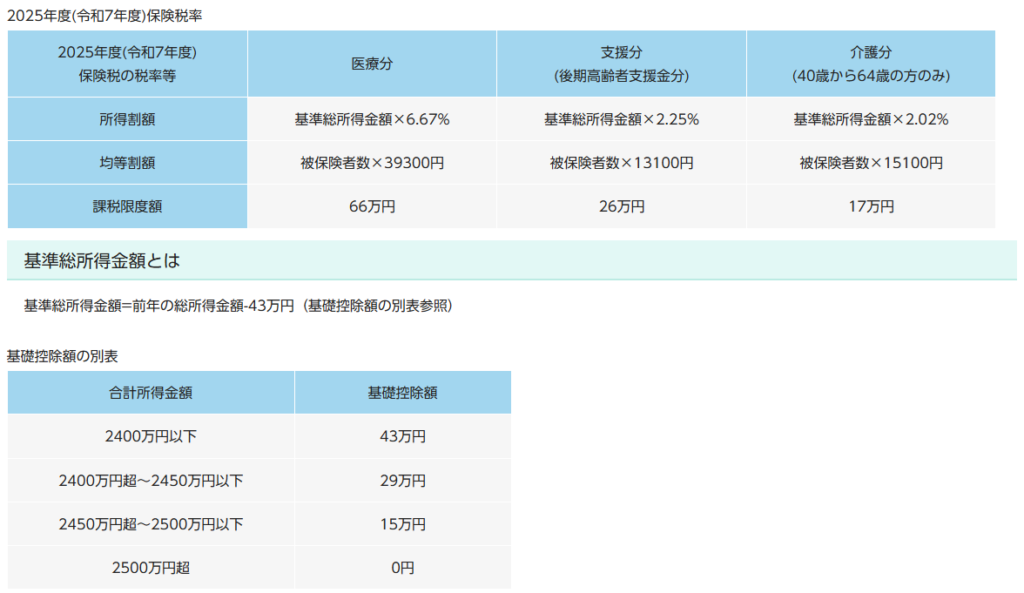

国民健康保険の税率は市町村ごとによって一律に決まっています。基礎控除額は所得金額に応じて変動するようです。

(町田市の場合)

基本は一年分を10回に分けて納付します。納入通知書が届いたら、コンビニなどで納税します。加入や脱退は自治体のガイドに従ってやります。私の場合はLINEで簡単にできました。

被用者保険料

お勤め先が決まると、必要書類(社会保険加入するための)を企業先に提出することで、自動で加入されます。

被用者保険料は「毎月の給与×税率(各企業組合や地方自治体などによって変動)」が給料から天引きされます。また、事業主と負担額を折半するのですが、協会けんぽの場合は半々、企業組合の場合は各組合が設定できるようです。

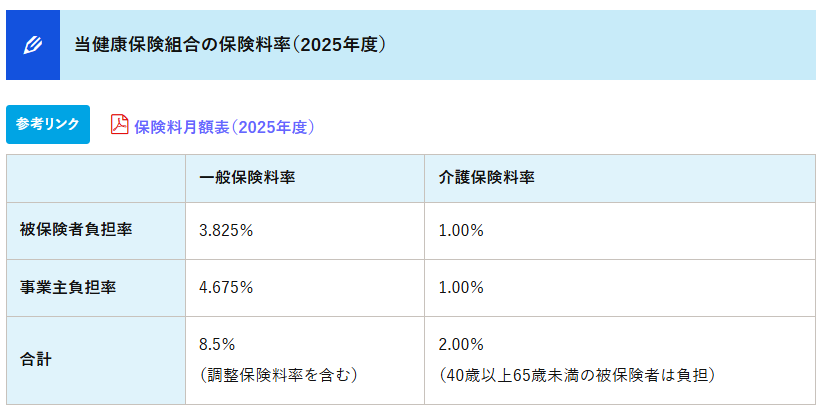

- 健康保険組合(AIGの場合)

- 協会けんぽ

病院で提示する健康保険証ですが、マイナンバーカードに統合されマイナ保険証が誕生したため、今後不要になりましたね。

勤務先が変わると、こちらから特に操作しなくても、健康保険加入後にの登録情報が自動的に変更されます。加入証明書も自宅に届きます。便利になりました。

余談。健康保険でなく、生命保険はもっと重症になった時のためだよ。

公的な目的とは違うから、社会保険には含まれない。死亡した場合や高度障害状態になったとき、家族の生活のために加入するイメージ!

介護保険

市区町村が運営する制度で、高齢者の介護を社会全体で支え合う仕組みです。

40歳以下の人は気にしなくても大丈夫ですが、それ以上の人は加入が必須になってきます。

対象者は以下のグループに分けられており、徴収制度が変わってきます。

- 65歳以上の者(第1号被保険者)

- 年金からの天引き

- 40~64歳の医療保険加入者(第2号被保険者)

- 国民健康保険・健康保険組合などから納税(税額は上記の健康保険解説参照)

労災保険

労災保険とは仕事中や通勤中に事故や災害にあって、ケガや病気など障害が残ったり、死亡した際に社会復帰や遺族への援助をするためです。

雇用保険と労災保険を合わせると「労働保険」と呼びます。

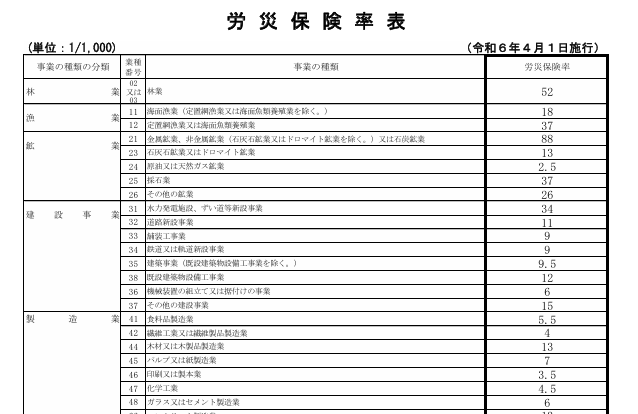

加入が必須であり、労災保険は事業主が全額負担します。事業主の場合は、期間内に当年度の労働保険料を計算し(給与×税率)「労働保険概算・増加概算・確定保険料申告書」を労働局に提出し、納税する必要があります。

最後に

今回は、手続きや税金について知っておくべき内容を詰め込みました。

盛りだくさんとなってしまいましたが、1ページにまとめることで全体を俯瞰できるので、頭の中のもやもやがとれて結構すっきりしました。

皆さんも一度に全部理解しなくても、また分からなくなったら見返すなりして参考にしてもらえたら嬉しいです!